U heeft vast weleens gehoord van de stelling ‘één bv is geen bv’. Daarmee wordt gedoeld op de holdingstructuur. Dit is een structuur van twee of meerdere vennootschappen (bv’s), waarbij een van de belangrijkste doelstellingen is het spreiden van risico’s.

Onderneemt u vanuit één bv, dan zijn hier alle bedrijfsactiviteiten in ondergebracht, dus ook het eventuele bedrijfspand, uw pensioen in eigen beheer, uw onderneming (werkactiviteiten) en overtollige liquiditeiten. Dat biedt overzicht, maar in tijden van financiële tegenslag kunnen schuldeisers zich wel verhalen op het hele vermogen van de bv.

Niet één, maar meer bv’s

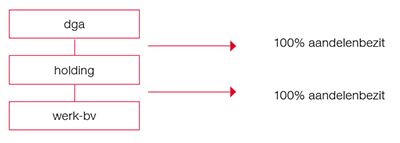

In een holdingstructuur zijn meerdere bv’s onderling met elkaar verbonden. U houdt de aandelen in de holding (moedervennootschap), de holding houdt op haar beurt de aandelen in een tussenholding of werkmaatschappij (werk-bv/dochter-bv) en zo verder. Waardevolle activa, zoals het bedrijfspand, worden vaak ondergebracht in de ene bv en risicovolle activiteiten in een andere. Hoe omvangrijker de bedrijfsactiviteiten, hoe meer bv’s er vaak worden opgericht. En zo zie je als het ware een soort ‘kerstboom’ aan bv’s ontstaan. Toch is bij een ‘simpele’ holding met werkmaatschappijconstructie al sprake van een holdingstructuur.

Let op! Sinds 1 oktober 2012 is het oprichten van een bv iets eenvoudiger geworden. Ook het minimale startkapitaal van € 18.000 bij oprichting is afgeschaft (meer hierover in paragraaf 2.4 Bv-recht).

Voorbeeld 'simpele' holdingstructuur

De dga houdt hier de aandelen in de holding en de holding op haar beurt de aandelen in de werk-bv. De eigenlijke onderneming – daar waar de activiteiten plaatsvinden – bevindt zich in de werk-bv. De winsten van de werk-bv worden ondergebracht in de holding en op die manier redelijk veiliggesteld.

Let op! Een holdingstructuur brengt extra kosten met zich mee. Iedere bv is een aparte rechtspersoon, dus in principe zelfstandig belastingplichtig. Voor iedere bv geldt een afzonderlijke inschrijving bij de Kamer van Koophandel, een aparte administratie en jaarrekening (die uiteraard moet worden gepubliceerd).

Een holdingstructuur biedt meer veiligheid en flexibiliteit. Gaat bijvoorbeeld (een van) de werk-bv(‘s) failliet, dan wordt (worden) de andere bv(‘s) hier in beginsel niet in meegetrokken. (Toch is het geen definitieve garantie tegen een algeheel faillissement. Bij bestuurlijk wanbeleid kan bijvoorbeeld door de afzonderlijke rechtspersoonlijkheid van de bv’s worden heengekeken.) Een ander belangrijk voordeel is dat door het verdelen van winsten belasting kan worden bespaard. Ook vergemakkelijkt een holdingstructuur de verkoop/overdracht van delen van de onderneming (zie paragraaf 4.4 Bedrijfsoverdracht).

Tip: De fiscaal en juridisch optimale holdingstructuur is altijd maatwerk. Dit hangt af van de bedrijfsactiviteiten, de gewenste risicospreiding en uw persoonlijke toekomstplannen met het bedrijf.

Dankzij deelnemingsvrijstelling geen dubbele belasting

In een holdingstructuur is het – met dank aan de deelnemingsvrijstelling – mogelijk om zonder fiscale gevolgen de winst van de werk-bv (dochtermaatschappij) over te hevelen naar de holding. Winst die al eerder belast is bij de dochtermaatschappij, oftewel de deelneming, wordt niet ook nog belast bij de moedermaatschappij (holding).

Tip: Met de deelnemingsvrijstelling wordt voorkomen dat twee of meer keer belasting wordt betaald over dezelfde winst.

Bij winsten kunt u bijvoorbeeld denken aan dividend, maar ook de winst die behaald wordt bij verkoop. Verliezen, zoals een verlies bij verkoop van de aandelen in een deelneming, zijn echter ook vrijgesteld.

De deelnemingsvrijstelling is van toepassing als uw bv (de holding) 5% of meer van de aandelen in het nominaal gestorte kapitaal van een andere vennootschap (dochtervennootschap/werk-bv) bezit. Er is dan sprake van een deelneming. Alle voordelen uit de deelneming blijven dan buiten aanmerking bij de holding. Voordelen kunnen winsten zijn, maar ook verliezen. Door de deelnemingsvrijstelling zijn ook de kosten voor de aan- of verkoop van de deelneming in de holding niet aftrekbaar.

Fiscale eenheid

Op verzoek kan uw holding (moedermaatschappij) samen met een of meer dochtermaatschappijen (werk-bv’s) voor de vennootschapsbelasting worden aangemerkt als een fiscale eenheid. Juridisch blijven de vennootschappen gescheiden, maar fiscaal worden zij dan als één belastingplichtige gezien. Een fiscale eenheid heeft zowel voor- als nadelen.

Let op! Een verzoek om een fiscale eenheid moet schriftelijk worden ingediend bij de Belastingdienst. Hiervoor moet een aantal formulieren worden ingevuld. Het verzoek moet binnen drie maanden na de gewenste ingangsdatum worden ingediend.

Voorwaarden voor het vormen van een fiscale eenheid

- De moedermaatschappij bezit ten minste 95% van de gehele juridische en economische eigendom van de aandelen in het nominaal gestorte aandelenkapitaal van de dochtermaatschappij (bezitseis). Dit aandelenbezit vertegenwoordigt ten minste 95% van de statutaire stemrechten in de dochtermaatschappij. In alle gevallen geeft het aandelenbezit recht op ten minste 95% van de winst en ten minste 95% van het vermogen van deze dochtermaatschappij.

- De boekjaren van de moedermaatschappij en de dochtermaatschappij(en) moeten samenvallen. Er geldt een uitzondering wanneer een bv in de loop van het jaar wordt opgericht. Het eerste boekjaar moet dan wel een kort boekjaar betreffen.

- De moedermaatschappij en de dochtermaatschappij(en) moeten dezelfde winstbepalingsregels hanteren.

- Zowel de moedermaatschappij als de dochtermaatschappij(en) moet(en) feitelijk in Nederland zijn gevestigd.

Tip: Het is ook mogelijk om in bepaalde ‘buitenlandsituaties’ een fiscale eenheid te vormen tussen Nederlandse vennootschappen. Zo is bijvoorbeeld een fiscale eenheid mogelijk tussen een Nederlandse moedermaatschappij en een Nederlandse kleindochtermaatschappij, wanneer de tussenliggende dochtermaatschappij is gevestigd in een ander EU-land. Ook kunnen twee in Nederland gevestigde zustermaatschappijen met elkaar een fiscale eenheid aangaan, als de moedermaatschappij is gevestigd in de EU.

Doordat de moedermaatschappij 95% van de gehele juridische en economische eigendom van de aandelen in de dochtermaatschappij moet bezitten, is het niet mogelijk om een fiscale eenheid te vormen als de aandelen in de dochtermaatschappij zijn ondergebracht en gecertificeerd in een Stichting Administratiekantoor (STAK). Die mogelijkheid was er wel in het verleden, maar deze is ten einde gekomen. Om te voorkomen dat de fiscale eenheid verbreekt, zal ook in bestaande gevallen de certificering moeten worden opgeheven. Dit moet uiterlijk geregeld zijn met ingang van de start van het boekjaar dat aanvangt na 15 oktober 2017. Vangt het boekjaar aan per 1 januari, dan heeft u voor de decertificering van de aandelen nog tot 1 januari 2018 de tijd.

Tip: Het is ook mogelijk om een fiscale eenheid voor de btw te vormen. De bv’s moeten dan een eenheid vormen op financieel, organisatorisch en economisch gebied, de bv’s moeten elk ondernemer zijn voor de btw en tot slot moeten ze gevestigd zijn in Nederland.

Belangrijke voor- en nadelen van een fiscale eenheid

Een fiscale eenheid voor de vennootschapsbelasting kent enkele belangrijke voordelen. Zo kunnen verliezen en winsten onderling worden verrekend en kan er zonder fiscale gevolgen tussen de bv’s ‘geschoven’ worden met activa. Reorganisatie is onder voorwaarden binnen de fiscale eenheid zonder belastingheffing mogelijk en er is geen winstneming op intercompany-transacties.

Let op! Bij een fiscale eenheid hoeft er maar één aangifte vennootschapsbelasting te worden ingediend.

Naast voordelen is er ook een aantal belangrijke nadelen. Er kan bijvoorbeeld maar eenmaal geprofiteerd worden van het 20%-vennootschapsbelastingtarief over de eerste € 200.000 belastbare winst. Over het meerdere is 25% belasting verschuldigd. Zijn er binnen de fiscale eenheid meerdere bv’s met een winst boven de € 200.000, dan kan dus maar één keer gebruik worden gemaakt van het 20%-tarief.

Let op! Omdat maar één keer geprofiteerd kan worden van het 20%-vennootschapsbelastingtarief, kan het voordeel van een fiscale eenheid omslaan in een nadeel. Wees hier op tijd op bedacht!

Ook voor de investeringsaftrek kan een nadeel optreden. Deze wordt namelijk beperkt doordat de investeringen van alle deelnemende bv’s bij elkaar worden opgeteld. Een ander belangrijk nadeel is dat iedere bv hoofdelijk aansprakelijk is voor de totale belastingschuld van de fiscale eenheid.

Bij ontvoeging (verbreking) van de fiscale eenheid kunnen problemen ontstaan. Zo zal er in bepaalde gevallen moeten worden afgerekend over de meerwaarde van activa. Ook de verrekening van verliezen van voor en na de fiscale eenheidsperiode met winsten uit deze periode is aan beperkingen gebonden.